Stonebridge Capital v analýze širokého spektra fondov súkromného kapitálu zistil, že hypotetický investor, ktorý znížil výšku svojich záväzkov alebo zastavil svoje záväzky počas období ekonomickej neistoty, by dosiahol nižšie výsledky ako investor, ktorý dodržiaval konzistentnú stratégiu záväzkov. Tento dokument skúma túto analýzu a ďalšie skutočnosti.

Verejné alebo súkromné: Nedávny výskum spoločnosti Vanguard opätovne potvrdil, že načasovanie verejných akciových trhov je ťažké. Napríklad najlepšie a najhoršie obchodné dni sa často vyskytujú blízko seba a bez ohľadu na celkovú výkonnosť trhu v danom roku. Z prehľadu trhových údajov od roku 1928 vyplýva, že ak by sme boli mimo akciového trhu len počas najlepších 30 obchodných dní, znížili by sme výsledný výnos za toto obdobie na polovicu (Vanguard, 2022).

Oplatí sa zostať investorom práve vtedy, keď je to najťažšie. To isté platí aj pre investovanie do private equity. Priemyselný výskum poskytuje dôkazy o tom, že investori nedokážu rozumne predpovedať, ktoré ročníky súkromných kapitálových investícií budú dosahovať lepšie výsledky (Brown et al., 2020). Pri rozhodovaní o tom, či sa upísať do daného ročníka, investor časuje alokáciu svojho kapitálu do fondov. Po tom, ako sa zaviažu do fondu, sú však rozhodnutia o tom, kedy investovať kapitál a ukončiť investície, na rozhodnutí generálneho partnera. Investičné obdobie generálneho partnera môže trvať aj niekoľko rokov po záväzku investora. Tým sa minimalizuje možnosť investora načasovať investičné rozhodnutia, aj keď je k tomu investor naklonený. Výskum tiež podporuje investičnú stratégiu, ktorá sa zameriava na výber najvýkonnejších manažérov, čo môže poskytnúť väčší potenciál na zvýšenie výkonnosti ako stratégia založená na časovaní záväzkov súkromného kapitálu.

1 Zdroje: Výpočty spoločnosti Vanguard na základe údajov spoločnosti S&P od spoločnosti Macrobond, Inc. k 31. decembru 2021. Na základe denných cenových výnosov dosiahol americký akciový trh v období od roku 1928 do roku 2021 ročný výnos 6,2 %. Ak by ste vynechali 30 najlepších obchodných dní, anualizovaný výnos by bol 3,3 %. Od januára 1928 do marca 1957 sa ako zástupný ukazovateľ pre americký akciový trh používal index S&P 90 a po tomto období sa ako zástupný ukazovateľ používal index S&P 500. Výnosy nezahŕňali reinvestované dividendy; ich zahrnutie by všetky údaje zvýšilo. Minulá výkonnosť nie je zárukou budúcich výsledkov. podobne ako na verejných akciových trhoch je pre podporu úspechu investora rozhodujúca konzistentná stratégia angažovanosti v oblasti súkromného kapitálu, ktorá investorom umožňuje zostať investovaný počas všetkých trhových cyklov, a nie sedieť bokom.

Podobne ako na verejných akciových trhoch, aj na súkromných akciových trhoch je pre podporu úspechu investora rozhodujúca dôsledná stratégia angažovanosti, ktorá umožňuje investorom zostať investorom počas všetkých trhových cyklov, a nie sedieť bokom.

Súkromný kapitál dosahuje dobré výsledky na volatilných trhoch

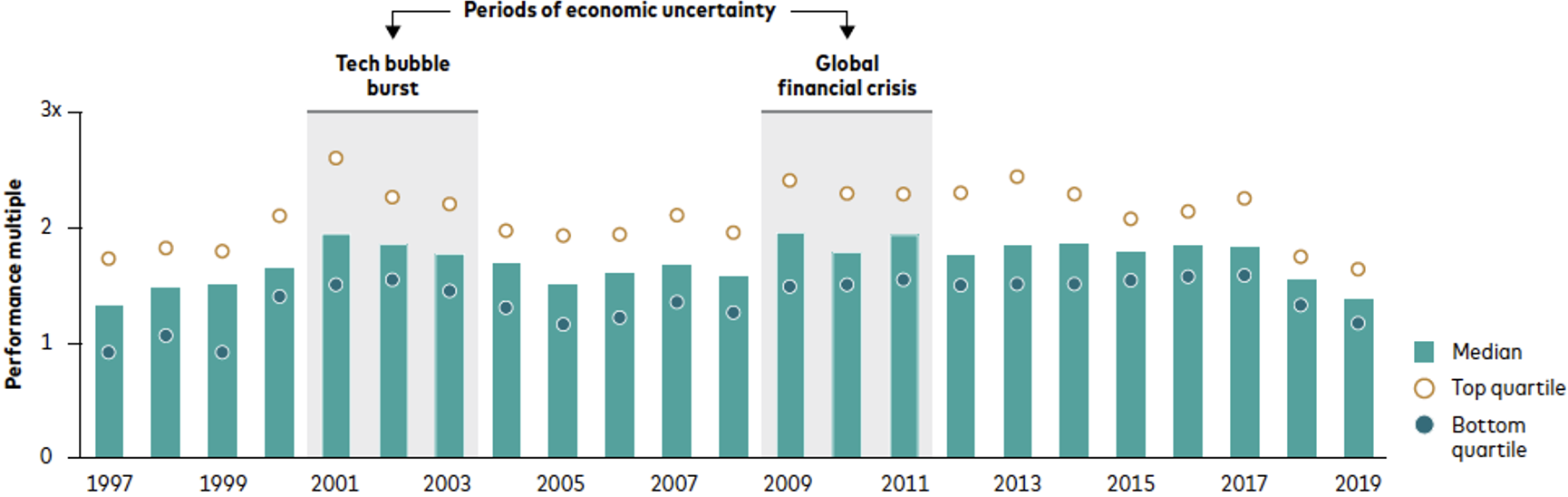

Takisto ako na verejných trhoch, aj na súkromných trhoch je pravdepodobné, že rôzne trhové prostredia prinesú rôzne investičné príležitosti. Obdobia volatility na verejných trhoch a kontrakčného oceňovania akcií môžu manažérom súkromného kapitálu poskytnúť vhodné podmienky na investovanie do vysokokvalitných spoločností za atraktívne ceny. To spôsobuje, že investovanie v čase turbulencií je dôležitým vstupom do celkových výnosov realizovaných z alokácie súkromného kapitálu. Súkromný kapitál v minulosti dosahoval lepšie investičné výsledky v obdobiach ekonomickej neistoty (Obrázok č.1). silnú výkonnosť súkromného kapitálu naprieč trhovými cyklami potvrdzuje aj nezávislá analýza výkonnosti súkromného kapitálu štátnych dôchodkových fondov, ktorú vykonala spoločnosť Cliffwater. Záväzky súkromného kapitálu v ročníkoch zodpovedajúcich rokom medvedích trhov s verejnými akciami priniesli nadmerný anualizovaný výnos 6,6 % v porovnaní s 2,9 % v ročníkoch zodpovedajúcich býčím trhom s verejnými akciami, hoci silné nadmerné výnosy sa vyskytli v oboch typoch trhových prostredí (CliffwaterLLC, 2018).

Obrázok č.1

V období ekonomickej neistoty súkromné kapitálové fondy mali tendenciu zažiariť.

Zdroj: Burgissove údaje o výkonnosti globálnych výkupných fondov, stav k septembru 2022

Poznámky: Obrázok slúži len na ilustračné účely a nepredstavuje žiadnu konkrétnu investíciu. Minulá výkonnosť nie je zárukou budúcich výsledkov. Násobok výkonnosti pre každý rok ročníka je definovaný ako celková hodnota fondu vydelená vloženou sumou. Každé zobrazené obdobie ekonomickej neistoty zahŕňa ročník, v ktorom sa skončila recesia (podľa definície Národného úradu pre ekonomický výskum), ako aj dva nasledujúce ročníky. V prípade dvoch zobrazených období hospodárskej neistoty trvali súvisiace recesie od marca 2001 do novembra 2001 a od decembra 2007 do júna 2009.

Private equity príležitosti vo farmaceutickej veľkodistribúcii

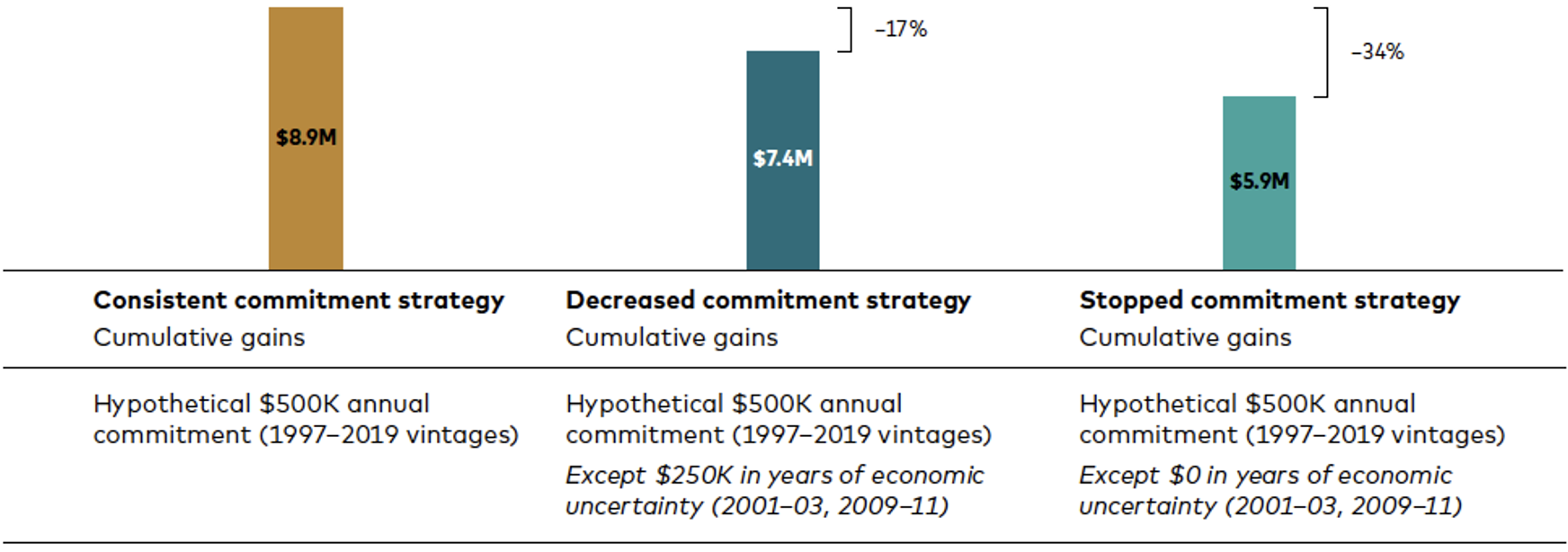

Aby spoločnosť Stonebridge Capital pomohla maximalizovať šance na finančný úspech, dôrazne odporúča klientom, aby si vytvorili dlhodobý finančný plán a boli disciplinovaní pri implementácii výsledného rozdelenia aktív bez ohľadu na krátkodobé výkyvy trhového prostredia. Pre klientov, ktorí majú v súčasnosti vo svojom pláne alokácie súkromných akcií alebo o alokácii uvažujú, sa dôsledné záväzky voči súkromným akciám môžu ukázať ako rozhodujúci faktor budúceho finančného úspechu. Analýza na Obrázku č.2 zdôrazňuje význam dôslednej stratégie záväzkov voči súkromným akciám. Hypotetický investor, ktorý znížil svoj ročný ročníkový záväzok o 50 % počas období ekonomickej neistoty, by dosiahol o 17 % nižší kumulatívny investičný zisk ako investor, ktorý sa súkromnému vlastnému kapitálu venoval dôsledne. Oproti tomu istému hypotetickému investorovi, ktorý dodržiaval konzistentnú stratégiu záväzkov, by investor, ktorý sa v obdobiach hospodárskej neistoty vôbec nezaviazal, zaznamenal o 34 % nižší kumulatívny investičný zisk.

Obrázok č.2

Zotrvanie v kurze so záväzkami súkromného kapitálu sa môže vyplatiť

Zdroj: Výpočty spoločností HarbourVest a Vanguard na základe údajov o výkonnosti spoločnosti Burgiss k 30. septembru 2022

Poznámky: Obrázok slúži len na ilustračné účely a nepredstavuje žiadnu konkrétnu investíciu. Minulá výkonnosť nie je zárukou budúcich výsledkov. Násobok výkonnosti pre každý rok ročníka je definovaný ako celková hodnota fondu vydelená vloženou sumou. Každé zobrazené obdobie ekonomickej neistoty zahŕňa ročník, v ktorom sa skončila recesia (podľa definície Národného úradu pre ekonomický výskum), ako aj dva nasledujúce ročníky. V prípade dvoch zobrazených období hospodárskej neistoty trvali súvisiace recesie od marca 2001 do novembra 2001 a od decembra 2007 do júna 2009.

Dedukcia na záver

Optimálna alokácia investícií do súkromného kapitálu často pozostáva z programového prístupu, pri ktorom investori pravidelne investujú do viacerých ročníkov súkromného kapitálu. Tento typ stratégie diverzifikuje expozíciu investora voči súkromnému kapitálu v rôznych trhových prostrediach a umožňuje reinvestovať rozdelenie kapitálu z predchádzajúcich ročníkov. Pre klientov z radov inštitucionálnych a profesionálnych investorov môže spoločnosť Stonebridge Capital prispôsobiť program časovania záväzkov na mieru konkrétnym cieľom a zámerom.

Autor: Martin Pitoňák, CEO Health For All