• Popredné programy súkromného kapitálu (private equity) sú tradične vyhradené pre najväčšie skupiny aktív a investorov s najdlhšou tradíciou, ktorých rozsah, investičné zdroje a vzťahy s manažérmi im umožňujú prístup k najvýkonnejším fondom.

• V popredí poslania spoločnosti Stonebridge Capital je snaha rozšíriť prístup k prvotriednym investičným stratégiám, ktoré majú potenciál zlepšiť výsledky investorov, ale predtým boli vyhradené pre najväčšie skupiny aktív. Vstup spoločnosti Stonebridge Capital na trh private equity sa riadi týmto návodom. Private equity spoločnosti Stonebridge Capital sa snaží riešiť problémy, ktorým čelia vlastníci aktív, a to využitím nášho rozsahu.

Expozícia

Súkromný kapitál je jedinečným a rastúcim segmentom globálnych kapitálových trhov. Investori, ktorí vytvorili vysokokvalitné, široko diverzifikované programy so špičkovými manažérmi súkromného kapitálu, získali významné finančné výhody v dlhých časových horizontoch. Je však otázne, či priemerný fond súkromného kapitálu kompenzoval investorom nelikviditu, zložitosť, poplatky a ďalšie faktory, ktoré sú tejto kategórii vlastné. Hoci budúca výkonnosť finančných trhov nie je ani zďaleka istá, vzhľadom na dlhodobý klesajúci trend výnosov a tlmené očakávania výnosov musia profesionálni alokátori, ako aj individuálni investori preskúmať, či znížiť svoje budúce očakávania výnosov alebo rozšíriť svoje súbory investičných príležitostí.

Tento článok (I., II. a III. časť) ponúka náš pohľad na investičný prípad súkromného kapitálu v spoločnosti Stonebridge Capital. Poskytuje tiež prehľad trhu súkromného kapitálu vrátane jeho rizík, výnosov a ďalších jedinečných aspektov a prináša porovnania v rámci segmentu inštitucionálneho trhu, ktorý preukázal rôznu mieru úspešnosti v oblasti súkromného kapitálu a alternatív v širšom zmysle. Nakoniec predstavuje pohľad spoločnosti Vanguard na dva základné prvky správneho návrhu programu súkromného kapitálu, ako aj náš prístup k preverovaniu manažérov a špecifické výhody firiem, ktoré pomáhajú riešiť problémy vlastníci aktív, ktorí nepatria medzi 10 % najlepších vlastníkov spravovaných aktív, sa pravdepodobne stretávajú so súkromným kapitálom.

Investičný prípad pre private equity

Trhy so súkromným kapitálom sa od verejných trhov líšia viacerými dôležitými aspektmi vrátane regulácie, dostupnosti, štruktúry a implementácie nástrojov, veľkosti a zloženia. Hoci súkromný kapitál ako forma vlastného kapitálu má podobné ekonomické expozície ako tradičné verejné akcie, jeho značná nelikvidita a trhová dynamika poskytujú vhodným investorom príležitosť získať dlhodobé nadmerné výnosy a zároveň zvýšiť diverzifikáciu portfólia prostredníctvom rozšíreného pokrytia akciových trhov.

Na rozdiel od tradičných verejných tried aktív, ktoré ponúkajú systematické aj manažérske nadmerné výnosy založené na preferenciách investorov pri implementácii, však súkromný kapitál nemá investovateľný index. Schopnosť investorov zachytiť prípadné nadmerné výnosy tak závisí od kvality ich manažérov súkromného kapitálu. Hoci dôležitosť silného výberu manažérov platí aj medzi verejnými aktívnymi stratégiami, na súkromných trhoch je ešte dôležitejšia vzhľadom na značný rozptyl výkonnosti a ťažký prístup k manažérom súkromných kapitálových fondov, ktorí sú často preplácaní. Investori, ktorí majú rozsah a zdroje na vykonávanie starostlivého výberu manažérov a udržiavanie konzistentného prístupu k špičkovým manažérom, však pravdepodobne naďalej získavať veľké finančné výhody zo začlenenia súkromného kapitálu do portfólia.

Definícia súkromného kapitálu

Súkromný kapitál sa vzťahuje na akýkoľvek druh vlastného kapitálu, ktorý nie je kótovaný na verejnej burze cenných papierov. Hoci investovateľné trh súkromného kapitálu je v porovnaní s verejnými trhmi s majetkom malý, súkromný kapitál má dlhú a dôležitú históriu poskytovania kapitálu spoločnostiam v prípadoch, keď pre ne nie je možné alebo žiadúce získať prístup na verejné trhy, alebo keď existujú možnosti prevziať do súkromného vlastníctva tie verejné spoločnosti, o ktorých sa predpokladá, že sú podhodnotené alebo zle riadené. V decembri 2019 sa odhadovalo, že globálne fondy súkromného kapitálu spravovali aktíva v hodnote 3 biliónov USD, čo predstavovalo približne 6 % globálnych akciových trhov.Hoci pôsobnosť fondov súkromného kapitálu zostáva malá, v ich súčasnom objeme aktív sa skrýva významný rast, ktorému sa tešili počas dlhého obdobia, ako aj šírka ich súboru investičných príležitostí. Konkrétne, súkromný kapitál od začiatku storočia vzrástol viac ako trikrát rýchlejšie a k o verejný kapitál. Na konci roka 2019 existovalo približne 3 640 verejných spoločností v porovnaní s približne 7 200 spoločnosťami, ktoré vlastnili len fondy súkromného kapitálu na výkup.Regulačné zmeny, ľahší prístup k súkromnému kapitálu a posun v modeloch fungovania podnikov, od intenzívnych požiadaviek na hmotný kapitál až po nehmotný kapitál, boli identifikované ako štrukturálne dôvody, ktoré prispievajú k rastúcemu pomeru súkromných a verejných spoločností.

Prístup k private equity

Na najvyššej úrovni možno súkromný kapitál rozdeliť na priame investície a sprostredkované investície súkromných spoločností. Pri priamych investíciách jednotlivec alebo inštitúcia s veľmi vysokým majetkom investuje priamo do novej alebo existujúci podnik, ktorý hľadá financovanie.

Naopak, tí istí investori môžu získať expozíciu na súkromnom trhu prostredníctvom poradcu súkromného fondu s odbornými znalosťami v konkrétnom segmente alebo segmentoch trhu. Zatiaľ čo investori môžu mať expozíciu voči jednej alebo obom formám súkromných investícií, sprostredkované investície do súkromných spoločností sú často jadrom väčšiny inštitucionálnych programov súkromného kapitálu, a preto sú hlavným predmetom tohto článku.

Fondy súkromného kapitálu sú tradične štruktúrované

Takéto partnerské zmluvy zvyčajne trvajú 10 až 15 rokov a sú oslobodené od registrácie Komisiou pre cenné papiere a burzu za predpokladu, že fond spĺňa určité regulačné požiadavky týkajúce sa jeho investorskej základne. Konkrétne, tradičné štruktúry majú limity na celkový počet investorov (známych ako komanditisti alebo LP) a vyžadujú, aby LP spĺňali definíciu „kvalifikovaného kupujúceho“ podľa zákona o investičných spoločnostiach, ktorá je vo všeobecnosti prísnejšia ako definícia „akreditovaného investora“. (Definície jednotlivých pojmov nájdete v doplnkovom slovníku – kľúčové pojmy.) Vzhľadom na obmedzenia investorov a skutočnosť, že správcovia fondov (komplementári alebo GP – general partner) často uprednostňujú menej vzťahov s LP (limited partner), investičné minimá fondov sú podstatne vyššie ako tradičné investičné nástroje podielových fondov – 10 miliónov USD alebo podstatne viac je pravdepodobný minimálny záväzok pre špičkové fondy súkromného kapitálu.

Sektory súkromného kapitálu

Moderný trh súkromného kapitálu sa začal pred viac ako 60 rokmi s rizikovým kapitálom (VC) a výkupom s využitím pákového efektu*. Ako trh dozrieval a získaval väčšiu akceptáciu, čoraz bežnejšia bola ďalšia segmentácia podľa fázy životného cyklu spoločnosti. Ako príklad možno uviesť rastový kapitál, ktorý je v súčasnosti všeobecne akceptovaný ako samostatný segment trhu súkromného kapitálu, a v rámci rizikového kapitálu sa viac rozlišuje medzi investíciami v počiatočnej, počiatočnej, strednej a neskorej fáze. Okrem toho, rovnako ako sa verejný kapitál vyvinul tak, že sa kategorizuje podľa rôznych charakteristík spoločnosti, ako napr. veľkosť (veľké, stredné, malé), štýl/faktor (rast, hodnota) a geografia (USA, mimo USA; rozvinuté, rozvojové, hraničné), tak aj súkromný kapitál.

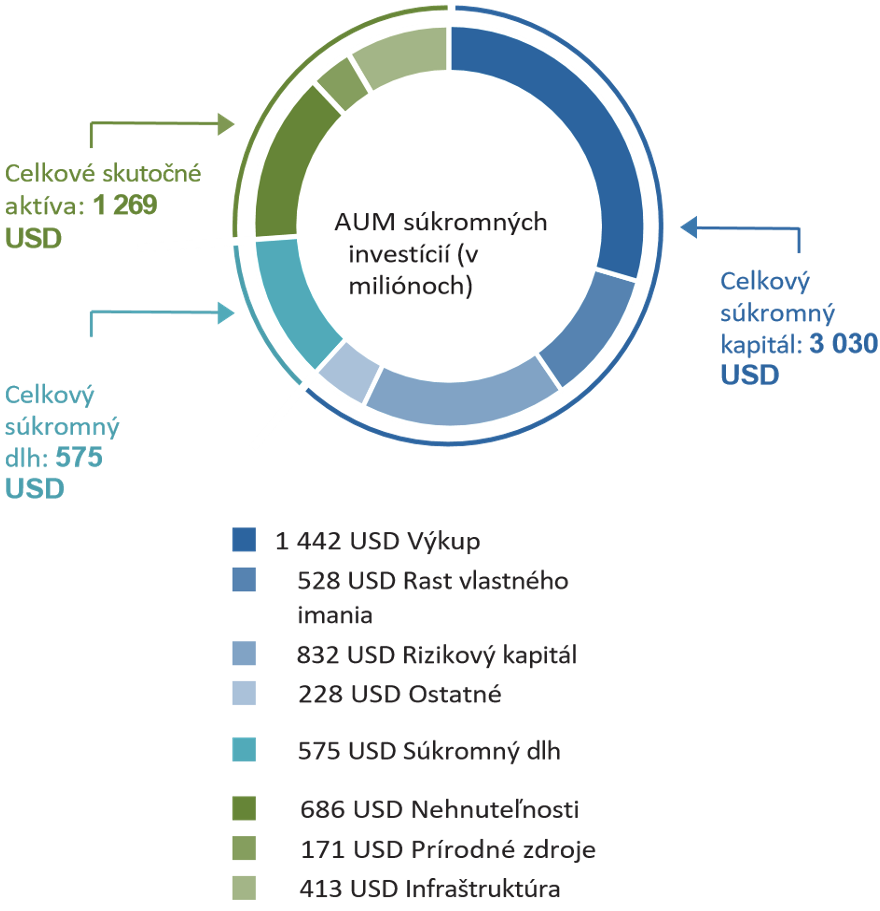

Kľúčovým rozlišovacím znakom v oblasti súkromného kapitálu však zostáva štádium spoločnosti, ktoré má často vplyv na štýl, geografickú polohu a iné investičné dôsledky. V súčasnosti sú hlavnými sektormi trhu súkromného kapitálu výkup, rizikový kapitál a rastový kapitál.**Na Grafe č.1 je znázornené rozdelenie aktív súkromného trhu podľa stratégie v pomere k celkovému objemu súkromných fondov, ktorý zahŕňa aj reálne aktíva a súkromný dlh.

Graf č.1

Odhad celkového AUM súkromného trhu podľa stratégie

Financovanie a súpravy zručností manažérov sa významne líšia medzi rizikovým kapitálom a odkúpením, obe sa snažia zlepšiť vyhliadky portfóliových spoločností a ukončiť investície s prémiovým ocenením.

Zdroj: Výpočty spoločnosti Vanguard na základe údajov spoločnosti Preqin

Poznámky: Údaje k 31. decembru 2019. Spravované aktíva nezahŕňajú nevyžiadané záväzky (známe aj ako suchý prášok).

Výkup. Túto kategóriu tvoria vyspelé spoločnosti, ktoré sú často ziskové alebo generujú kladné peňažné toky. Avšak bez ohľadu na to, či ide o verejné alebo súkromné spoločnosti, cieľové spoločnosti sú považované za podhodnotené alebo sa predpokladá, že majú nevyužitý potenciál, ktorý by mohol mať prospech z zmena obchodnej stratégie a/alebo riadenia. V porovnaní s fondmi rizikového kapitálu manažéri výkupu zvyčajne preberajú väčšinovú vlastnícku pozíciu a využívajú značné množstvo finančných pák na dokončenie akvizícií spoločností. Zatiaľ čo profily cieľových spoločností, transakcie, financovanie a súpravy zručností manažérov sa významne líšia medzi rizikovým kapitálom a odkúpením, obe sa snažia zlepšiť vyhliadky portfóliových spoločností a ukončiť investície s prémiovým ocenením.

VC (Venture Capital). Do tejto kategórie patria spoločnosti v najranejších štádiách životného cyklu podniku – zvyčajne podniky pred dosiahnutím výnosov alebo zisku. Tieto mladé spoločnosti, často v oblasti informačných technológií alebo zdravotníctva, majú najvyšší potenciál rastu, ale aj najväčšiu pravdepodobnosť neúspechu. Hoci rizikoví kapitalisti často získavajú menšinové podiely vo svojich portfóliových spoločnostiach, výkonnosť každej investície sa vo všeobecnosti považuje buď za „home run“(obrovský zisk), alebo za „strikeout“(úplná strata). Napriek tomu, že sú menšinovými vlastníkmi – či už prostredníctvom nejakej formy konvertibilných prednostných alebo tradičných akcií -, investori rizikového kapitálu zostávajú aktívne zapojení do rozvoj ich portfóliových spoločností.

Rastový kapitál. V porovnaní so sektormi rizikového kapitálu a výkupu sa rastový kapitál nachádza medzi nimi. Cieľové spoločnosti si zachovávajú vysoký rastový potenciál a podobnú sektorovú a regionálnu expozíciu ako VC, ale sú vyspelejšie a ďalej v príslušnom životnom cykle spoločnosti. Rastové spoločnosti ako také pravdepodobne preukázali komerčný úspech produktu, ale potrebujú dodatočný kapitál na financovanie budúcej obchodnej expanzie. Podobne ako investori rizikového kapitálu, aj rastoví investori často preberajú menšinové podiely v portfóliových spoločnostiach, celková peňažná hodnota poskytnutého vlastného kapitálu je však podstatne vyššia. A hoci sa dá očakávať, že rastoví manažéri využijú len malú alebo žiadnu finančnú páku na dokončenie transakcie spoločnosti, takéto použitie sa môže líšiť na úrovni manažéra alebo transakcie.

* Prvými spoločnosťami poskytujúcimi rizikový kapitál boli American Research and Development Corp. a J.H. Whitney & Co., ktoré boli založené v roku 1946. Výkupy s využitím pákového efektu sa dostali do popredia v 80. rokoch 20. storočia pod vedením finančníkov ako Jerome Kohlberg, ale za prvú transakciu výkupu sa často považuje kúpa spoločnosti Pan-Atlantic Steamship Co. spoločnosťou McLean Industries v januári 1955.

** V rámci kategórie „ostatné“ sa stratégie na krízové zvraty často považujú za štvrtú podskupinu trhu súkromného kapitálu. Na účely tohto dokumentu sa však zameriavame výlučne na najväčšie segmenty podľa AUM. Aj vzhľadom na problémový alebo dokonca bankrotujúci charakter spoločností v tejto fáze môžu investície fondov súkromného kapitálu často pozostávať dlhového a/alebo vlastného kapitálu.

Autor: Martin Pitoňák, CEO Health For All